Martín Polo | Head of Research

Nicolás Camasta | Research

Primero fue marcar la cancha por 6 meses a partir de la ley de emergencia en el que el gobierno intentará dar una señal de un compromiso fiscal duradero. Con reperfilamiento de letes y con reservas del BCRA, el gobierno saca de la cancha los escenarios de default y paga mientras negocia, período que no debería superar los 3 meses, al menos ese es el objetivo del gobierno. Pero en el corto plazo, lo más importante será qué tan prudente será en gobierno en materia monetaria, si se aferra la ortodoxia o si ensaya un nuevo plan de emisión monetaria “controlada”.

Dólar bajo control. Definido el resultado electoral y con las restricciones cambiarias operando a pleno le permitieron al BCRA aprovechar de todo el excedente comercial y comprar USD3.300 M en el mercado cambiario y con ello recuperar USD1.500 M de reservas internacionales. Fue el primer paso para salir del escenario de crisis dado que con el stock de reservas internacionales entorno a USD45.000 M y netas en USD13.000 M dejaban las condiciones para que el nuevo gobierno pueda renegociar la deuda sin entrar en default (salvo con las Letes en dólares que las re-reperfiló hasta agosto). Tener el tipo de cambio estable es una condición necesaria para cualquier programa.

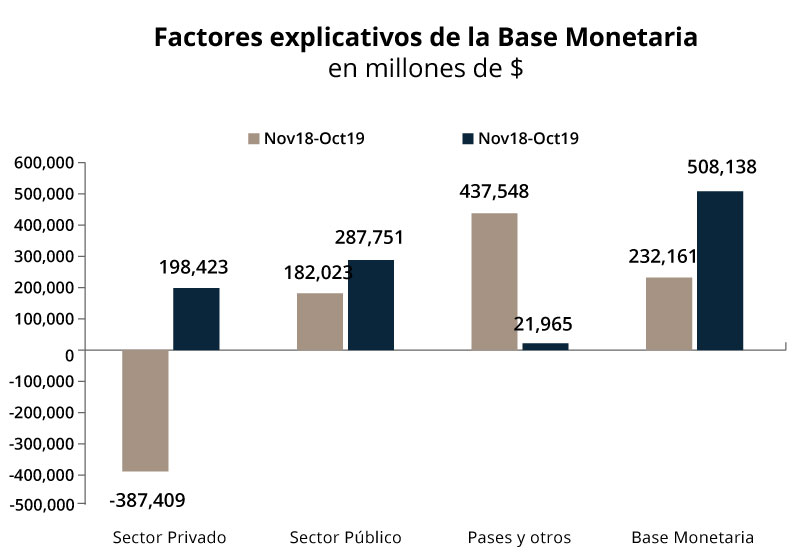

Expansión monetaria. La contrapartida de las compras de divisas es la expansión monetaria. Con estas operaciones, el BCRA inyectó en el mercado unos $198.500 M a lo que se sumó la asistencia al Tesoro por $287.000 M (fueron $350.000 M de Adelantos Transitorios), operaciones que fueron compensadas en parte por la colocación neta de pases entre las entidades financieras y el BCRA. Así las cosas, entre noviembre y diciembre la Base Monetaria (BM) aumentó en $508.100 M, casi el doble a lo que había subido en los doce meses anteriores.

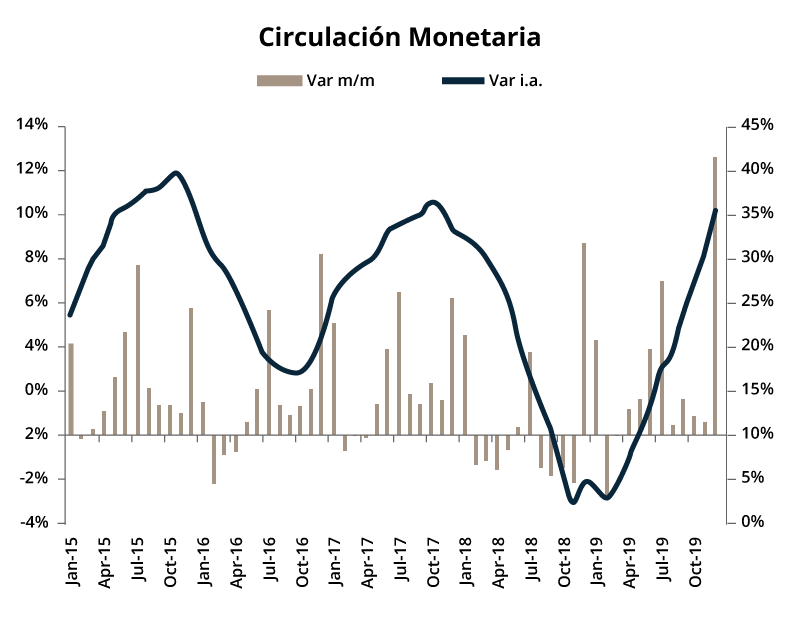

El dato más preocupante de la emisión de los últimos dos meses, es que el 40% de la misma se quedó en circulante en poder del público mientras que el resto quedó depositado en el BCRA como encaje no remunerado. Si bien diciembre es un mes en el que habitualmente el circulante sube por motivos transaccionales (cobro de aguinaldos, vacaciones, gasto de fin de año) también es cierto que el alza que presentó en diciembre fue más agresiva que otros años. Concretamente, en diciembre el circulante subió 13% respecto a noviembre acumulando en los últimos 12 meses un alza de 35% i.a., casi 10 pp por encima a lo que lo hacía tres meses atrás.

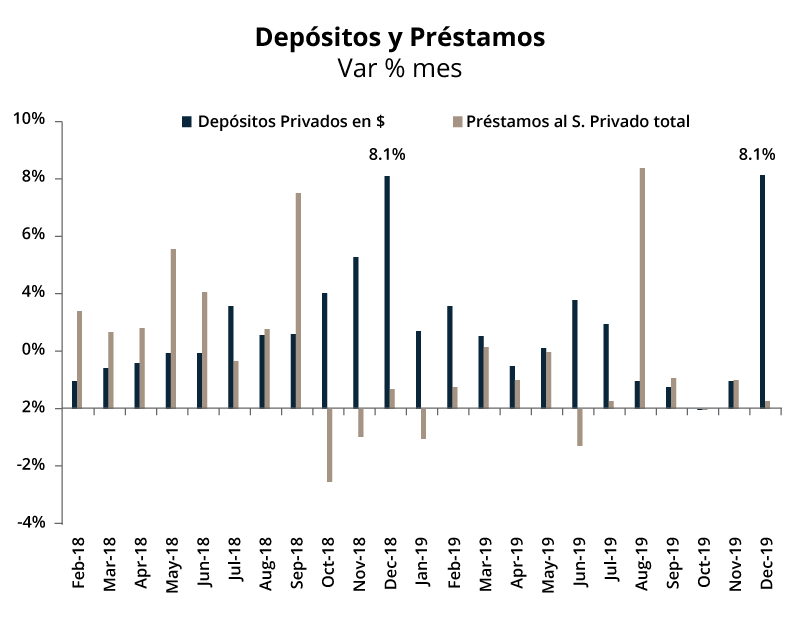

Con más inyección monetaria y las limitaciones para comprar divisas, los depósitos privados en pesos, que tuvieron una leve recuperación. De hecho, en diciembre marcaron un alza del 8% respecto a noviembre impulsado por los depósitos transaccionales que subieron 13%, en línea con la estacionalidad del mes en tanto que los plazos fijos subieron 3%, el mejor desempeño de los últimos 5 meses explicado principalmente por los depósitos mayoristas.

Mientras los depósitos se recuperan, el crédito privado no logra despegar dado que el alza de los préstamos en moneda local no logró compensar la caída del crédito en moneda extranjera. En cuanto a los primeros, en la mejora se destacaron los destinados a las empresas (en parte por efecto sustitución de líneas en dólares por líneas en moneda local) y en menor medida por los préstamos al consumo totalmente explicado por tarjetas de crédito (los personales y prendarios no paran de caer). Vale aclarar que el crédito en relación al PBI cayó al 9%, 6 pp por debajo al que marcaba en abril de 2018 previo a la crisis.

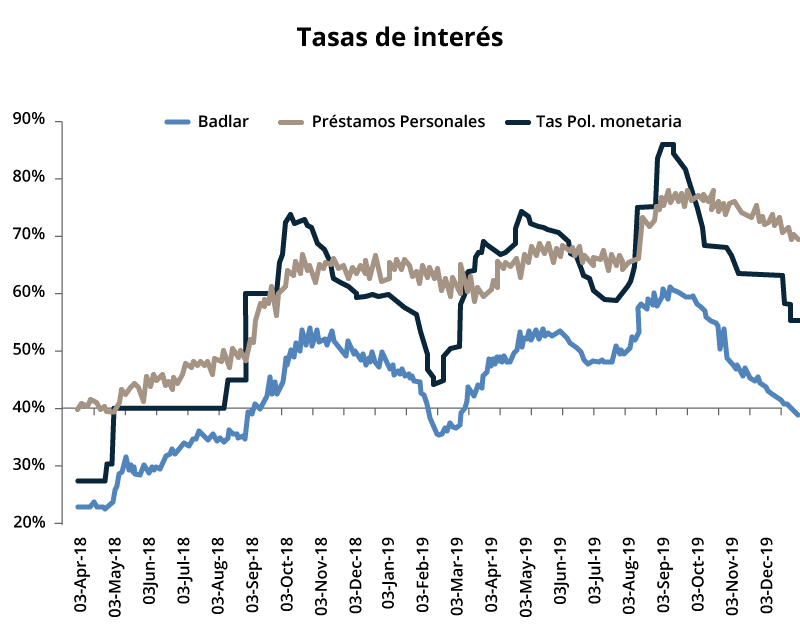

Más liquidez y menores tasas. En este contexto de depósitos en alza y crédito estancado, el sistema financiero mejora su liquidez y esto es un factor bajista de las tasas de interés pasivas. De hecho, acompañando la baja en la tasa de interés de referencia de la política monetaria que pasó de 63% al 55%, la tasa por plazos fijos ya se ubica por debajo del 40%. Las tasas activas acompañaron, aunque la de personales lo hacen más lento (apenas bajaron 3 pp desde fines de septiembre).

¿Qué hará el BCRA? La expansión monetaria y la consecuente suba en el circulante en poder del público será la primera prueba para las nuevas autoridades monetarias. Deberán elegir entre continuar con su objetivo de bajar las tasas de interés para reactivar el crédito o bien generar nuevos instrumentos de esterilización para retirar los pesos excedentes. En el fondo está la dinámica que vaya tomando la inflación: tras el 4% que habría cerrado diciembre de 2019, las perspectivas para el primer trimestre apuntan a un promedio de 3.5% mensual aunque el gobierno apuesta a bajarla un escalón a partir de la estabilidad del tipo de cambio, congelamiento de tarifas y seguramente más adelante intenten cierto control de precios.

Paso a Paso. Como venimos comentando, vemos un gobierno más pragmático que dogmático (más aún en el BCRA) y no querrá arriesgar la pax cambiaria lograda en los últimos por la ansiedad de recuperar el consumo (también le valen el paso en falso que cometió el BCRA en la gestión anterior en la que bajó lasas de interés en febrero). Así las cosas, esperamos que el BCRA modere el ritmo de baja de interés para no generar mayor presión sobre la brecha cambiaria al tiempo que el crédito se irá recuperando gradualmente.

Legales

El documento, y la información, las opiniones, las estimaciones y las recomendaciones aquí expresados han sido preparados por Mills Capital Markets S.A. con el fin de proporcionar a sus clientes información general sobre la fecha de emisión del informe y están sujetos a cambios sin previo aviso. Mills Capital Markets S.A. no es responsable de notificar dicho cambio o actualizar los contenidos del presente. El documento y sus contenidos no constituyen una oferta, invitación o solicitud para comprar o suscribir valores u otros instrumentos, o para realizar o deshacer inversiones. Tampoco este documento ni su contenido forman la base para ningún contrato, compromiso o decisión de ningún tipo.

Los inversores que tengan acceso al documento deben ser conscientes de que los valores, instrumentos o inversiones a las que se refiere el mismo podrían no ser apropiadas para ellos debido a sus objetivos específicos de inversión, posiciones financieras o perfiles de riesgo. Por consiguiente, los inversores deben tomar sus propias decisiones de inversión considerando estas circunstancias y obtener la asesoría especializada que sea necesaria.

El contenido del documento se basa en información pública disponible que ha sido obtenida de fuentes consideradas fidedignas. Sin embargo, esta información no ha sido verificada de manera independiente por Mills Capital Markets S.A., y por lo tanto no existe ninguna garantía, ya sea expresa o implícita, respecto a su precisión, integridad o exactitud. Mills Capital Markets S.A. no asume ninguna responsabilidad por cualquier tipo de pérdidas, directas o indirectas, resultantes del uso de este documento o sus contenidos. Los inversores deben tener en cuenta que el rendimiento previo de valores o instrumentos o los resultados históricos de las inversiones no garantizan el rendimiento a futuro. Los precios de los valores o instrumentos o los resultados de las inversiones pueden fluctuar en contra de los intereses de los inversores. Los inversores deben ser conscientes de que pueden incluso sufrir una pérdida en su inversión.

Las transacciones en opciones y valores o valores de alto rendimiento futuro pueden implicar altos riesgos y no son apropiadas para todos los inversores. De hecho, en el caso de algunas inversiones, las pérdidas potenciales pueden exceder el monto de la inversión inicial y, en tales circunstancias, los inversores pueden estar obligados a pagar más dinero para soportar esas pérdidas. Por lo tanto, antes de realizar cualquier transacción con estos instrumentos, los inversores deben conocer cómo funcionan, así como los derechos, responsabilidades y riesgos que implican las mismas y las acciones subyacentes. Los inversores también deben ser conscientes de que los mercados secundarios para dichos instrumentos pueden ser limitados o incluso no existir.

Mills Capital Markets S.A. y/o cualquiera de sus afiliadas, así como sus respectivos directores, ejecutivos y empleados, pueden tener una posición en cualquiera de los valores o instrumentos mencionados, directa o indirectamente, en el documento o en cualquier otro relacionado a este; pueden negociar por su propia cuenta o por cuenta de terceros en dichos valores, proporcionar consultoría u otros servicios al emisor de los valores o a los instrumentos antes mencionados o a las compañías relacionadas con ellos o a sus accionistas, ejecutivos o empleados, o pueden tener intereses o realizar transacciones en esos valores o instrumentos o inversiones relacionadas antes o después de la publicación del informe, en la medida permitida por la ley aplicable.

Mills Capital Markets S.A. o cualquiera de sus vendedores, comerciantes y otros profesionales de sus afiliadas pueden proporcionar comentarios o estrategias comerciales o de mercado escritas u orales a sus clientes que reflejen opiniones contrarias a las expresadas en este documento. Además, Mills Capital Markets S.A., o cualquiera de sus empresas comerciales y de inversión propietarias de sus filiales, pueden tomar decisiones de inversión que sean inconsistentes con las recomendaciones expresadas en este documento.

Ninguna parte del documento puede (i) copiarse, fotocopiarse o duplicarse de ninguna otra manera o medio (ii) redistribuirse o (iii) citarse sin el consentimiento previo por escrito de Mills Capital Markets S.A. Ninguna parte del informe puede copiarse, transmitirse, distribuirse o suministrarse a ninguna persona o entidad en cualquier país (o personas o entidades del mismo) en el que su distribución esté prohibida por ley. El incumplimiento de estas restricciones puede infringir las leyes de la jurisdicción pertinente.